资料来源:董克用在“2021金融街论坛年会”上的演讲

人社部最新表态称,下一步将制定推动个人养老金发展的意见,研究出台配套政策。证监会系统工作会议也提及,推动个人养老金投资公募基金政策尽快落地。当前,与美国相比,我国第三支柱目前规模及占比极低,这意味着一旦时机成熟,第三支柱个人养老金开始起飞,将迎来非常广阔的发展空间(表2)。

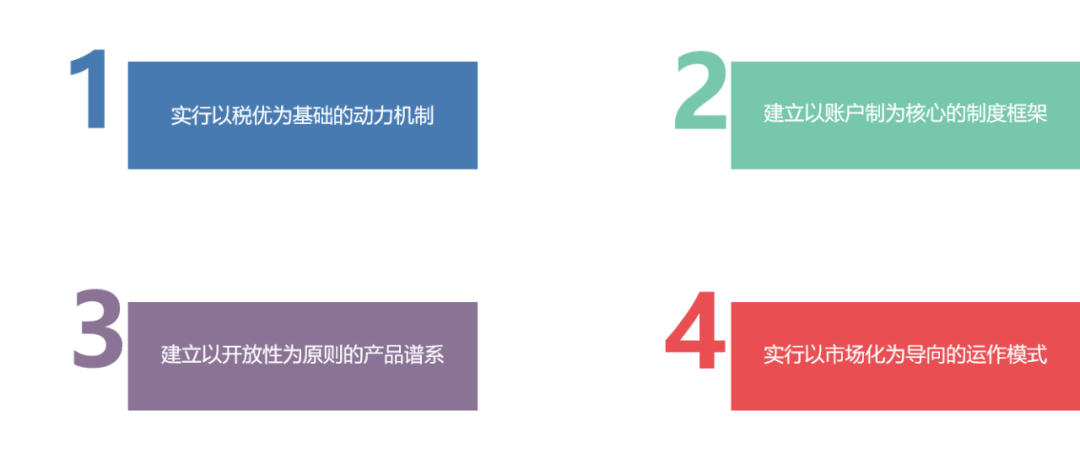

在章鸽武的预见中,未来谈到第三支柱个人养老金时,所谈的也许不再仅是一只只产品,而将是一个个可以展开广泛投资如保险、基金、理财等金融产品的个人资金账户。更远景的期望是,随着政策的持续优化,税优力度、财政激励政策不断加大,以个人养老金账户为核心,建立三支柱之间的对接机制,并在第二、第三支柱之间实现相互结转,完善账户制经营模式,完善个人养老金运行监管体系,推动养老保障体系持续壮大、良性循环。

表2:2020年中美养老金第三支柱比对

数据来源:光大证券(14.870, 0.00, 0.00%)(汇率按1美元=6.5249人民币换算)

公募养老FOF的四大优势

章鸽武表示,第三支柱个人养老金具备典型的投资属性,且存续时间长、缴费稳定,是资管行业最重要的资金来源之一。如今在当前第三支柱中,公募基金、保险、银行理财各资管分支陆续推出相关养老金融产品,相较而言,公募养老FOF具有一定独特的特征。

其一,普惠性强,门槛较低,认/申购流程相对简单,提供个人养老金投资的一站式解决方案。孵化于公募平台的养老FOF,天然具有公募产品“平易近人”的特点,不受复杂的业务流程、繁琐的扣税环节所困,个人自主选择性强。随着投资属性显著的第三支柱养老金的发展,以基金为代表的资管产品将获得更多关注,并有助于重塑国民养老行为,推动储蓄养老加速转向投资养老。

其二,基于宏观研究的大类资产配置能力强,具有覆盖全市场的调整灵活性。FOF的投资标的基金,投资范围广泛,覆盖全市场,可以投常规的基金产品如股基、混基、债基;也能参与ETF、LOF等场内基金交易,把握场内外折价套利的机会;还能投资QDII,捕捉海外市场的机会。此外,FOF可以根据宏观环境变化,在合同约定范围内灵活调整大类资产配置的结构,合理配置相关性较弱的资产,以提高获得超额收益的可能性。

其三,进一步分散风险,平滑波动,追求长期收益相对更稳健,有助于推进投资养老的国民教育。FOF是投资于不同的基金,用各种基金构建组合,相当于在基金原本分散投资的基础上进一步分散,从而深化投资的风险管理。同时,养老FOF有1年、3年、5年等不同期限的封闭运作期,一方面为持有人提供可满足不同流动性需求的养老投资产品,另一方面持有人等于在政策引导下站在更长期的视角对待投资,培养长期投资的纪律性,忽略短期市场波动,减少情绪化操作和盲目操作,通过时间换空间来努力追求实现稳健收益目标,进一步增强持有体验,加深持有人对投资养老的认识和理解,有助于推动养老金的国民教育。

Copyright © 2009-2011 zhihuyanglao.com,All rights reserved

版权所有 © 知护养老 京ICP备20005543号

本网站培训技术资料均为知护养老知识产权,严禁复制、翻录等侵权行为